Компания Рустема Тарико предлагает выкуп за собственные дефолтные облигации

06.04.2021 06:23

Компания Russian Standard Ltd, подконтрольная Рустаму Тарико, ведёт переговоры с инвесторами о выкупе у них своих дефолтных бумаг, рассказали «Ведомостям» два держателя долгов компании и финансист, знающий это от сотрудника банка «Русский стандарт». Речь идёт о еврооблигациях на $451 млн (данные Reuters) с погашением в 2022 г., по которым Russian Standard Ltd допустила дефолт в конце октября, не заплатив купон. Представители компании обсуждают с инвесторами выкуп бумаг с большим дисконтом, говорят собеседники «Ведомостей». О том, что такие переговоры идут, слышал ещё один держатель бондов компании, но к нему с таким предложением пока не обращались.

Компания ещё не сделала официального предложения держателям бондов, говорит один из собеседников «Ведомостей», сейчас Russian Standard обсуждает с инвесторами несколько вариантов, в том числе повторную реструктуризацию или выкуп бумаг с дисконтом. Некоторым инвесторам могут предложить избавиться от своих пакетов по цене на уровне чуть выше текущей рыночной цены, т. е. за 25–30% от номинала, говорит финансист, знающий это от сотрудника банка «Русский стандарт». «На прямой вопрос о том, за счёт каких источников может быть профинансирован выкуп, представитель компании ответил, что структура привлечет финансирование, для этого она уже наняла финансового и юридического консультантов», – рассказывает инвестор. Консультантов представитель компании назвать отказался, говорит он.

Представитель холдинга Roust говорит, что официального предложения держателям бумаг компания ещё не делала. Отвечать на другие вопросы «Ведомостей» он отказался. Два инвестора сообщили, что представители компании обещали направить им предложение до конца этого года.

Дефолтные евробонды Russian Standard Ltd выпустила в 2015 г., когда реструктурировала два выпуска субординированных облигаций банка «Русский стандарт» на $550 млн. Тогда банк был не способен заплатить по долгам и вынужден был предложить инвесторам реструктуризацию – в противном случае у него бы упали нормативы достаточности капитала. В обмен на два выпуска держатели получили 18% от номинала деньгами и новые бумаги, эмитентом которых стала уже Russian Standard Ltd. По новому выпуску заложено 49% акций банка «Русский стандарт».

После первой сложной реструктуризации вряд ли удастся провести вторую, полагает финансист. Не исключен вариант, когда инвесторы всё-таки заберут 49% акций банка, добавляет он. Планы изъять залог у инвесторов были, рассказывал «Ведомостям» человек, близкий к одному из фондов, инвестировавших в бумаги Russian Standard Ltd. Держатели бумаг также намеревались занять места в совете директоров банка, рассказывал один из инвесторов.

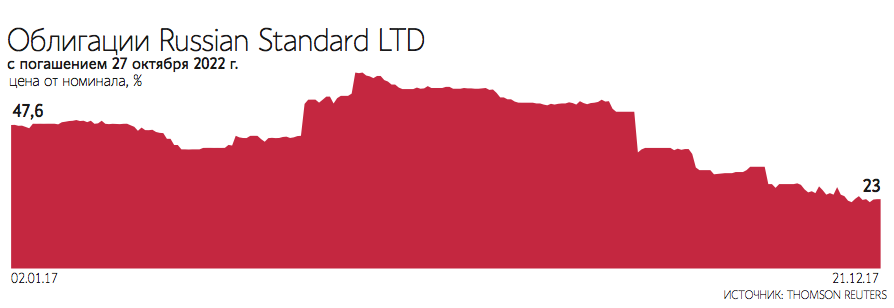

С начала размещения выпуска евробонды торговались значительно ниже номинала, следует из данных Reuters. Ещё в конце мая этого года цена была 64,8%, а к началу ноября она рухнула до 33,75%. К закрытию торгов 20 декабря цена бумаги составляла 23% от номинала, доходность – 32,8%. Цена выкупа – 25–30%, выше текущей рыночной цены, но значительно ниже той, что была до того, как стало известно, что эмитент проводит идентификацию держателей (это было в сентябре), говорит аналитик «Атона» Яков Яковлев. Скорее всего, цена устроит не всех держателей и переговоры будут продолжаться, ожидает он.