Как 35-летний финансист заработал $500 млн и стал партнёром миллиардера

12.05.2021 12:12

История Николая Каторжнова, который заработал $500 млн Вадиму Беляеву и стал партнёром миллиардера Романа Авдеева. Как ему это удалось?

В 2004 году выпускник Финансовой академии Николай Каторжнов проходил стажировку в одном из московских голосовых брокеров. Его стол был заставлен телефонами. «Коля, хочу разместить деньги», — раздавалось в трубке одного из телефонов. Тогда Каторжнов просил подождать секунду и в трубку другого телефона говорил: «Вам деньги нужны?»

Таким нехитрым образом совершаются внебиржевые сделки репо — кредитование под залог ценных бумаг с обязательством их обратного выкупа.

Десять лет спустя основатели группы «Открытие» Вадим Беляев и его партнёры на подобных сделках заработали сотни миллионов долларов, а придумал их Каторжнов — он предложил скупать еврооблигации выпуска «Россия-2030» с использованием валютного репо с ЦБ в декабре 2014-го.

Масштаб, которого достигла эта сделка, ошеломил рынок и ЦБ. А когда у «Открытия» начались проблемы, вместе с миллиардером Романом Авдеевым Каторжнов выкупил компанию Otkritie Capital, которую сам когда-то возглавлял.

Сегодня 35-летний Каторжнов управляет активами на $2,6 млрд и курирует инвестиционный бизнес в холдинге «Россиум» Авдеева, где ему принадлежит 10%. Как молодой финансист построил успешную карьеру и при чем тут совладельцы группы компаний «Регион»?

К тому времени он уже пару лет работал в УК «Лидер», входившей в группу банка «Россия», а туда он перешел из «РН-Инвест» — небольшой кэптивной инвесткомпании «Роснефти». В «РН-Инвест» Каторжнов занимался сделками репо и обзавелся полезными знакомствами. Его начальником был Сергей Король, который в то же время возглавлял компанию «РН-Траст», управлявшую деньгами «Нефтегаранта» — пенсионного фонда «Роснефти».

Короля Каторжнов считает своим ментором, после ухода в «Лидер» отношений с ним он не прервал. Король отлично отрекомендовал своего бывшего подчинённого, когда того приметили в «Открытии».

В «Лидере» Каторжнов был управляющим многомиллиардного портфеля — на финансовом рынке эта профессия считалась более перспективной, но платить большие бонусы молодым специалистам там было не принято. В «Осле» ему предложили возглавить департамент репо, и эта работа сулила куда более щедрое вознаграждение. Это определило выбор Каторжнова.

Через OSL «Открытие» первым в России стало предоставлять российским клиентам прямой доступ на зарубежные биржи, а иностранным — на российские площадки — Direct market access (DMA).

Эта услуга быстро стала флагманом инвестиционного бизнеса банка. В первые пару лет после прихода Каторжнова в OSL, как говорит он сам, неплохие комиссионные приносили операции клиентов, зарабатывавших на разнице цен акций российских эмитентов на биржах в Москве и депозитарных расписок в Лондоне.

Команда Каторжнова через сделки репо привлекала клиентов и предоставляла им финансирование. В 2011 году, когда инвестиционный бизнес «Открытия» выделили в отдельный холдинг «Открытие Капитал», OSL стала его дочерней компанией.

Бизнес на репо рос и развивался. На конец 2012 года портфель репо «Открытие Капитала» достиг $3,5 млрд. Но инвестбанк неожиданно лишился руководителя — гендиректора Игоря Вайна стремительно, буквально за неделю переманили обратно в «Ренессанс Капитал».

Формально инвестбанк возглавил гендиректор «ФК Открытие» Рубен Аганбегян, но особо в дела он не вмешивался, и Каторжнов надеялся сам встать у руля — ведь именно его направление бизнеса было основным и самым прибыльным. К тому моменту в корпоративной иерархии инвестбанка, по его словам, он занимал позицию «СЕО минус два».

Беляев сначала сомневался: непубличный Каторжнов не казался ему «звездной» кандидатурой. Но у амбициозного 28-летнего финансиста был железобетонный аргумент: человек со стороны может изменить бизнес-модель «Открытие Капитала», приносившую прибыль и удовлетворявшую всех. Работать с варягом не хотел и трудовой коллектив. И Беляев сдался.

С этого момента Каторжнов начал часто общаться с Беляевым, говорит собеседник Forbes, работавший тогда в структурах «Открытия».

Но сам Каторжнов уверяет, что общение было скорее формальным и оставалось на уровне «начальник — подчинённый». Впрочем, Беляев часто обращался к нему как к эксперту, когда крупным клиентам «Открытия» с инвестиционными запросами нужны были советы. «В какой-то момент я стал участвовать в сделках, которые касались группы в целом, — вспоминает Каторжнов. — Но в ближний круг (Беляева) так и не вошел». И вскоре у него появилась возможность совершить свою звёздную сделку.

При покупке он предложил использовать валютное репо, которое ЦБ запустил в ноябре для помощи банкам, испытывающим дефицит долларов и евро. «Я считал, что такая возможность бывает раз в жизни», — вспоминает Каторжнов.

Весной 2015-го участники рынка заметили некоторые странности с выпуском еврооблигаций «Россия-2030»: стоимость бумаг выросла с 109% от номинала в марте до 118% в апреле, их стало не хватать на рынке. За этим стояла группа «Открытие». Её брокерская компания покупала облигации, передавала их банку «Открытие», который под них через сделки репо получал от ЦБ валюту и передавал её брокерской компании на покупку новой порции облигаций. И так по кругу.

Зарабатывали на росте котировок и на разнице между ставкой репо (1,2–3,4%) и купонным доходом облигации (7%). Доход группы на операциях с «Россией-2030» мог достигать $500 млн, а то и больше, говорит источник Forbes, знакомый со схемой «Открытия». Бывший сотрудник «Открытия» рассказывает, что Каторжнов за эту идею получил свой самый крупный бонус — $50 млн.

Сам он, впрочем, это отрицает: «В холдинге был потолок по бонусам — у менеджеров он не мог превышать ту сумму, которую получали заместители Беляева.

Более $10 млн бонусов я никогда не получал».

Облигации «Россия-2030» объёмом $21,2 млрд были выпущены в 2000 году. К концу 2015 года за счёт амортизации (номинал бумаги уменьшался на 3% c выплатой каждого купона) в обращении осталось 59,5% объёма выпуска, или $12,62 млрд.

В отчетности по МСФО за 2015-й «Открытие Холдинг» признался, что владеет 74% этого объёма, и отразил эти бумаги по балансовой стоимости $11,4 млрд (в декабре цена бумаг «России-2030» достигала 120,1% номинала).

Позже, в сентябре 2017-го, когда банк попал на санацию, председатель ЦБ Эльвира Набиуллина говорила, что, скупив большую часть выпуска, «Открытие» искусственно завысило котировки и таким образом приукрашивало своё финансовое состояние. Ведь полученная прибыль позволяла поддерживать капитал на достаточном уровне.

Но претензии к схеме с этим выпуском у ЦБ возникли ещё до санации. К середине 2016-го у «Открытие Холдинга» было уже 80% выпуска «России-2030». И, по данным близкого к банку, директор департамента финансовой стабильности ЦБ Сергей Моисеев распорядился, чтобы в «Открытии» срочно подготовили график снижения бондов на балансе.

К моменту прихода временной администрации в банк у «Открытие Холдинга» было уже 51% оставшегося в обращении выпуска «России-2030» балансовой стоимостью $6,64 млрд. Из источников финансирования этих инвестиций операции репо с ЦБ исчезли, остались лишь рублевые и валютные займы у «российских и иностранных контрагентов», в том числе сделки репо на межбанковском рынке.

На балансе банка (не холдинга) к моменту санации числились еврооблигации правительства балансовой стоимостью $2,2 млрд (конкретные выпуски в отчетности не указаны). Новый руководитель банка «Открытие» Михаил Задорнов назвал всю эту схему не очень умной инвестиционной идеей и начал постепенно избавляться от бумаг.

Весной 2018 года, когда Минфин стал менять облигации «Россия-2030» на бонды с погашением в 2047 году, «Открытие» воспользовалось этой возможностью. Как следует из отчетности банка за I квартал 2019 года, еврооблигаций правительства на его балансе ничтожно мало.

Каторжнову есть что возразить на претензии Набиуллиной и Задорнова. Если инвестор хочет купить много суверенных облигаций, разве это плохо, вопрошает он: «Манипулирование ценой — это всегда серая зона. Если есть крупный покупатель, то бумага стоит дорого».

При случае он снова купил бы суверенные облигации по такой цене. Впрочем, он не ожидал, что скупка «России-2030» достигнет таких масштабов, к Беляеву менеджер шел с идеей «купить на $200 млн», но тот якобы решил, что мыслить и действовать нужно более масштабно.

С марта 2015 года Каторжнов якобы и вовсе не имел отношения к скупке бондов «Россия-2030», потому что вместе с семьей переехал на Кипр — трёхлетняя дочь страдала аллергией, нужно было сменить климат. С Беляевым он договорился «дистанционно присматривать» за OCIL (Otkritie Capital Investment Limited, новое название OSL с 2014 года. — Forbes).

У отъезда были и другие причины. В какой-то момент Каторжнов пожелал стать полноправным партнёром Беляева в инвестиционном бизнесе — хотел купить долю в лондонской компании, но переговоры, которые вяло шли весь 2015 год, ничем не увенчались. Каторжнов уволился из «Открытие Капитала», и отношения с Беляевым у него испортились.

Но перед этим Каторжнов со своей командой успел поучаствовать ещё в одной крупной сделке — привлечении банком «Открытие» валютного финансирования для «Роснефти» через все то же валютное репо с ЦБ.

Бывший сотрудник структур «Открытия» говорит, что эти операции курировали первый зампред ЦБ Ксения Юдаева и департамент денежно-кредитной политики. Перед санацией банка «Открытие» сделки с «Роснефтью» перешли в Московский кредитный банк Романа Авдеева. Очень скоро судьба свела с ним и Каторжнова.

Среди других акционеров группы был Сергей Судариков, работавший в «Регионе» с 1990-х годов.

Каторжнов познакомился с Судариковым через Короля, ещё работая в «Открытии», и между ними завязались дружеские отношения.

«Регион» стал одним из частых контрагентов OCIL.

В июне 2017 года АКРА присвоила банку «Открытие» неожиданно низкий рейтинг, из него начали утекать средства федерального бюджета и пенсионных фондов. Сообразив, что банк идёт ко дну, Каторжнов снова предложил Беляеву продать ему OCIL. На этот раз его бывший руководитель оказался более сговорчивым и попросил $330 млн. «У меня такой суммы не было даже близко, и я пошел искать», — вспоминает Каторжнов.

Сначала он обратился к Сударикову. Но тот сказал, что для него это непрофильный бизнес, и предложил позвонить миллиардеру Роману Авдееву. «Регион» был давним клиентом МКБ и одним из акционеров банка. Авдеев согласился купить OCIL в равных долях с Каторжновым, но поставил тому условие войти в капитал «Россиума» и развивать инвестблок во всей группе.

Каторжнов согласился и вместе с Авдеевым принял участие в допэмиссии «Россиума» на 26 млрд рублей, вложив 10 млрд рублей. Часть этой суммы Каторжнову под личные гарантии одолжил Судариков. Кредит выдан на пять лет, но может быть пролонгирован.

Сделка по покупке OCIL началась в августе 2017 года перед появлением в «Открытии» внешней администрации, а окончательно завершилась в декабре. С ЦБ её согласовывал лично Авдеев, претензий у регуляторов в России и Великобритании она не вызвала.

Есть и другая версия сговорчивости Беляева. Два собеседника Forbes, близких к «Россиуму», утверждают, что OCIL была продана якобы в зачёт долгов Беляева. OCIL действительно была залогом по кредиту на €250 млн под 4%, который «Открытие Холдинг» получил 17 февраля 2017 года от неназванного кредитора, следует из отчетности английской компании.

В отчетности «Открытие Холдинга» за II квартал 2017-го фигурирует похожий кредит — почти на 16,9 млрд рублей (это ровно €250 млн по курсу на 30 июня 2017-го) и тоже под 4% — от компании АО «Тренд» Сергея Левина. Когда-то «Трендом» владели Судариков и ещё два менеджера «Региона».

В 2011 году они полностью продали свои акции. «Регион» никогда не имел и не имеет никакого отношения к АО «Тренд», уверяет представитель компании. Кредит «Тренда» и сделка по покупке OCIL не связаны, утверждает Каторжнов: «Мы знали, что компания находится в залоге, и договорились, что к моменту сделки залога быть не должно. Вадим выполнил это условие, но как он это сделал, я не знаю».

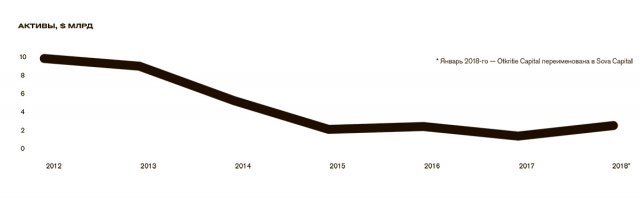

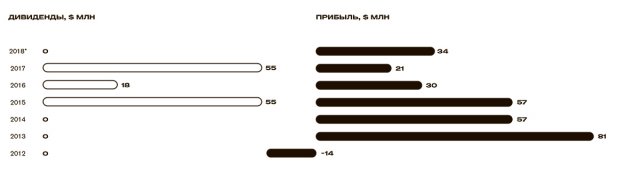

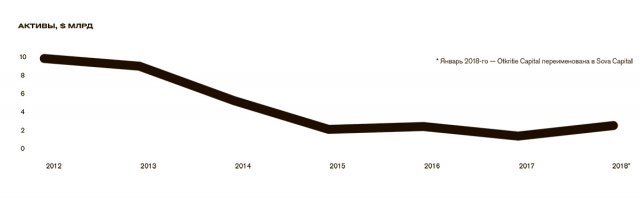

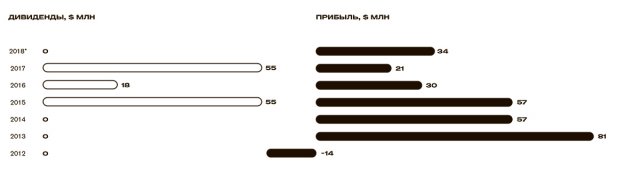

После покупки OCIL Каторжнов и Авдеев переименовали её в Sova Capital, сейчас это 100%-ная дочка «Россиума». В 2018 году активы Sova Capital выросли на $1 млрд, до $2,6 млрд, чистая прибыль составила $34 млн. Большая часть активов, почти $1 млрд, приходится на репо.

Основная часть бизнеса Sova — это брокеридж для family office, объясняет Каторжнов: «Компании заводят средства, торгуют, а для маржинальной торговли мы привлекаем под залог активов средства с рынка».

Во время работы в «Открытии» Каторжнов в видении стратегии часто расходился с Беляевым, считавшим себя визионером. «А мне хотелось делать то же самое, что мы и делали, но просто лучше и больше, — поясняет Каторжнов. — И когда я приносил бизнес-план, который был экстраполяцией предыдущего года, Вадим говорил, что не хватает перчинки».

Став собственником крупного бизнеса, Каторжнов сам почувствовал вкус к визионерству. Впрочем, пока планы у него скромные: присоединение кипрской Sova Asset Management с активами под управлением на $50 млн и сокращение доли российских клиентов в прибыли до 20%, чтобы уйти от странового риска.

В 2004 году выпускник Финансовой академии Николай Каторжнов проходил стажировку в одном из московских голосовых брокеров. Его стол был заставлен телефонами. «Коля, хочу разместить деньги», — раздавалось в трубке одного из телефонов. Тогда Каторжнов просил подождать секунду и в трубку другого телефона говорил: «Вам деньги нужны?»

Таким нехитрым образом совершаются внебиржевые сделки репо — кредитование под залог ценных бумаг с обязательством их обратного выкупа.

Десять лет спустя основатели группы «Открытие» Вадим Беляев и его партнёры на подобных сделках заработали сотни миллионов долларов, а придумал их Каторжнов — он предложил скупать еврооблигации выпуска «Россия-2030» с использованием валютного репо с ЦБ в декабре 2014-го.

Масштаб, которого достигла эта сделка, ошеломил рынок и ЦБ. А когда у «Открытия» начались проблемы, вместе с миллиардером Романом Авдеевым Каторжнов выкупил компанию Otkritie Capital, которую сам когда-то возглавлял.

Сегодня 35-летний Каторжнов управляет активами на $2,6 млрд и курирует инвестиционный бизнес в холдинге «Россиум» Авдеева, где ему принадлежит 10%. Как молодой финансист построил успешную карьеру и при чем тут совладельцы группы компаний «Регион»?

Мастер репо

В 2007-м группа «Открытие» купила британскую клиринговую компанию ABC Clearing и переименовала её в Otkritie Securities Limited (OSL). Российские финансисты сразу обратили внимание на аббревиатуру компании и в шутку прозвали её «Ослом». В 2009-м предложение о работе от «Осла» получил Николай Каторжнов.К тому времени он уже пару лет работал в УК «Лидер», входившей в группу банка «Россия», а туда он перешел из «РН-Инвест» — небольшой кэптивной инвесткомпании «Роснефти». В «РН-Инвест» Каторжнов занимался сделками репо и обзавелся полезными знакомствами. Его начальником был Сергей Король, который в то же время возглавлял компанию «РН-Траст», управлявшую деньгами «Нефтегаранта» — пенсионного фонда «Роснефти».

Короля Каторжнов считает своим ментором, после ухода в «Лидер» отношений с ним он не прервал. Король отлично отрекомендовал своего бывшего подчинённого, когда того приметили в «Открытии».

В «Лидере» Каторжнов был управляющим многомиллиардного портфеля — на финансовом рынке эта профессия считалась более перспективной, но платить большие бонусы молодым специалистам там было не принято. В «Осле» ему предложили возглавить департамент репо, и эта работа сулила куда более щедрое вознаграждение. Это определило выбор Каторжнова.

Через OSL «Открытие» первым в России стало предоставлять российским клиентам прямой доступ на зарубежные биржи, а иностранным — на российские площадки — Direct market access (DMA).

Эта услуга быстро стала флагманом инвестиционного бизнеса банка. В первые пару лет после прихода Каторжнова в OSL, как говорит он сам, неплохие комиссионные приносили операции клиентов, зарабатывавших на разнице цен акций российских эмитентов на биржах в Москве и депозитарных расписок в Лондоне.

Команда Каторжнова через сделки репо привлекала клиентов и предоставляла им финансирование. В 2011 году, когда инвестиционный бизнес «Открытия» выделили в отдельный холдинг «Открытие Капитал», OSL стала его дочерней компанией.

Бизнес на репо рос и развивался. На конец 2012 года портфель репо «Открытие Капитала» достиг $3,5 млрд. Но инвестбанк неожиданно лишился руководителя — гендиректора Игоря Вайна стремительно, буквально за неделю переманили обратно в «Ренессанс Капитал».

Формально инвестбанк возглавил гендиректор «ФК Открытие» Рубен Аганбегян, но особо в дела он не вмешивался, и Каторжнов надеялся сам встать у руля — ведь именно его направление бизнеса было основным и самым прибыльным. К тому моменту в корпоративной иерархии инвестбанка, по его словам, он занимал позицию «СЕО минус два».

Беляев сначала сомневался: непубличный Каторжнов не казался ему «звездной» кандидатурой. Но у амбициозного 28-летнего финансиста был железобетонный аргумент: человек со стороны может изменить бизнес-модель «Открытие Капитала», приносившую прибыль и удовлетворявшую всех. Работать с варягом не хотел и трудовой коллектив. И Беляев сдался.

С этого момента Каторжнов начал часто общаться с Беляевым, говорит собеседник Forbes, работавший тогда в структурах «Открытия».

Но сам Каторжнов уверяет, что общение было скорее формальным и оставалось на уровне «начальник — подчинённый». Впрочем, Беляев часто обращался к нему как к эксперту, когда крупным клиентам «Открытия» с инвестиционными запросами нужны были советы. «В какой-то момент я стал участвовать в сделках, которые касались группы в целом, — вспоминает Каторжнов. — Но в ближний круг (Беляева) так и не вошел». И вскоре у него появилась возможность совершить свою звёздную сделку.

Звёздная зима

В декабре 2014 года Николай Каторжнов поднялся на 11-й этаж бизнес-центра Vivaldi Plaza, где располагалась штаб-квартира «Открытия», и отправился прямиком в кабинет Беляева. Фондовый и валютный рынок был в панике, и у главы «Открытие Капитала» родился смелый план — скупить как можно больше суверенных и квазисуверенных облигаций.При покупке он предложил использовать валютное репо, которое ЦБ запустил в ноябре для помощи банкам, испытывающим дефицит долларов и евро. «Я считал, что такая возможность бывает раз в жизни», — вспоминает Каторжнов.

Весной 2015-го участники рынка заметили некоторые странности с выпуском еврооблигаций «Россия-2030»: стоимость бумаг выросла с 109% от номинала в марте до 118% в апреле, их стало не хватать на рынке. За этим стояла группа «Открытие». Её брокерская компания покупала облигации, передавала их банку «Открытие», который под них через сделки репо получал от ЦБ валюту и передавал её брокерской компании на покупку новой порции облигаций. И так по кругу.

Зарабатывали на росте котировок и на разнице между ставкой репо (1,2–3,4%) и купонным доходом облигации (7%). Доход группы на операциях с «Россией-2030» мог достигать $500 млн, а то и больше, говорит источник Forbes, знакомый со схемой «Открытия». Бывший сотрудник «Открытия» рассказывает, что Каторжнов за эту идею получил свой самый крупный бонус — $50 млн.

Сам он, впрочем, это отрицает: «В холдинге был потолок по бонусам — у менеджеров он не мог превышать ту сумму, которую получали заместители Беляева.

Более $10 млн бонусов я никогда не получал».

Облигации «Россия-2030» объёмом $21,2 млрд были выпущены в 2000 году. К концу 2015 года за счёт амортизации (номинал бумаги уменьшался на 3% c выплатой каждого купона) в обращении осталось 59,5% объёма выпуска, или $12,62 млрд.

В отчетности по МСФО за 2015-й «Открытие Холдинг» признался, что владеет 74% этого объёма, и отразил эти бумаги по балансовой стоимости $11,4 млрд (в декабре цена бумаг «России-2030» достигала 120,1% номинала).

Позже, в сентябре 2017-го, когда банк попал на санацию, председатель ЦБ Эльвира Набиуллина говорила, что, скупив большую часть выпуска, «Открытие» искусственно завысило котировки и таким образом приукрашивало своё финансовое состояние. Ведь полученная прибыль позволяла поддерживать капитал на достаточном уровне.

Но претензии к схеме с этим выпуском у ЦБ возникли ещё до санации. К середине 2016-го у «Открытие Холдинга» было уже 80% выпуска «России-2030». И, по данным близкого к банку, директор департамента финансовой стабильности ЦБ Сергей Моисеев распорядился, чтобы в «Открытии» срочно подготовили график снижения бондов на балансе.

К моменту прихода временной администрации в банк у «Открытие Холдинга» было уже 51% оставшегося в обращении выпуска «России-2030» балансовой стоимостью $6,64 млрд. Из источников финансирования этих инвестиций операции репо с ЦБ исчезли, остались лишь рублевые и валютные займы у «российских и иностранных контрагентов», в том числе сделки репо на межбанковском рынке.

На балансе банка (не холдинга) к моменту санации числились еврооблигации правительства балансовой стоимостью $2,2 млрд (конкретные выпуски в отчетности не указаны). Новый руководитель банка «Открытие» Михаил Задорнов назвал всю эту схему не очень умной инвестиционной идеей и начал постепенно избавляться от бумаг.

Весной 2018 года, когда Минфин стал менять облигации «Россия-2030» на бонды с погашением в 2047 году, «Открытие» воспользовалось этой возможностью. Как следует из отчетности банка за I квартал 2019 года, еврооблигаций правительства на его балансе ничтожно мало.

Каторжнову есть что возразить на претензии Набиуллиной и Задорнова. Если инвестор хочет купить много суверенных облигаций, разве это плохо, вопрошает он: «Манипулирование ценой — это всегда серая зона. Если есть крупный покупатель, то бумага стоит дорого».

При случае он снова купил бы суверенные облигации по такой цене. Впрочем, он не ожидал, что скупка «России-2030» достигнет таких масштабов, к Беляеву менеджер шел с идеей «купить на $200 млн», но тот якобы решил, что мыслить и действовать нужно более масштабно.

С марта 2015 года Каторжнов якобы и вовсе не имел отношения к скупке бондов «Россия-2030», потому что вместе с семьей переехал на Кипр — трёхлетняя дочь страдала аллергией, нужно было сменить климат. С Беляевым он договорился «дистанционно присматривать» за OCIL (Otkritie Capital Investment Limited, новое название OSL с 2014 года. — Forbes).

У отъезда были и другие причины. В какой-то момент Каторжнов пожелал стать полноправным партнёром Беляева в инвестиционном бизнесе — хотел купить долю в лондонской компании, но переговоры, которые вяло шли весь 2015 год, ничем не увенчались. Каторжнов уволился из «Открытие Капитала», и отношения с Беляевым у него испортились.

Но перед этим Каторжнов со своей командой успел поучаствовать ещё в одной крупной сделке — привлечении банком «Открытие» валютного финансирования для «Роснефти» через все то же валютное репо с ЦБ.

Бывший сотрудник структур «Открытия» говорит, что эти операции курировали первый зампред ЦБ Ксения Юдаева и департамент денежно-кредитной политики. Перед санацией банка «Открытие» сделки с «Роснефтью» перешли в Московский кредитный банк Романа Авдеева. Очень скоро судьба свела с ним и Каторжнова.

Купи «осла»

На Кипре Каторжнов занимался собственным бизнесом. Вместе с давним товарищем Сергеем Королем, который также переехал на остров, он понемногу занимался управлением активами. Компанию назвали Sova Asset Management. Король в 2011–2016 годах был одним из старших партнёров ГК «Регион».Среди других акционеров группы был Сергей Судариков, работавший в «Регионе» с 1990-х годов.

Каторжнов познакомился с Судариковым через Короля, ещё работая в «Открытии», и между ними завязались дружеские отношения.

«Регион» стал одним из частых контрагентов OCIL.

В июне 2017 года АКРА присвоила банку «Открытие» неожиданно низкий рейтинг, из него начали утекать средства федерального бюджета и пенсионных фондов. Сообразив, что банк идёт ко дну, Каторжнов снова предложил Беляеву продать ему OCIL. На этот раз его бывший руководитель оказался более сговорчивым и попросил $330 млн. «У меня такой суммы не было даже близко, и я пошел искать», — вспоминает Каторжнов.

Сначала он обратился к Сударикову. Но тот сказал, что для него это непрофильный бизнес, и предложил позвонить миллиардеру Роману Авдееву. «Регион» был давним клиентом МКБ и одним из акционеров банка. Авдеев согласился купить OCIL в равных долях с Каторжновым, но поставил тому условие войти в капитал «Россиума» и развивать инвестблок во всей группе.

Каторжнов согласился и вместе с Авдеевым принял участие в допэмиссии «Россиума» на 26 млрд рублей, вложив 10 млрд рублей. Часть этой суммы Каторжнову под личные гарантии одолжил Судариков. Кредит выдан на пять лет, но может быть пролонгирован.

Сделка по покупке OCIL началась в августе 2017 года перед появлением в «Открытии» внешней администрации, а окончательно завершилась в декабре. С ЦБ её согласовывал лично Авдеев, претензий у регуляторов в России и Великобритании она не вызвала.

Есть и другая версия сговорчивости Беляева. Два собеседника Forbes, близких к «Россиуму», утверждают, что OCIL была продана якобы в зачёт долгов Беляева. OCIL действительно была залогом по кредиту на €250 млн под 4%, который «Открытие Холдинг» получил 17 февраля 2017 года от неназванного кредитора, следует из отчетности английской компании.

В отчетности «Открытие Холдинга» за II квартал 2017-го фигурирует похожий кредит — почти на 16,9 млрд рублей (это ровно €250 млн по курсу на 30 июня 2017-го) и тоже под 4% — от компании АО «Тренд» Сергея Левина. Когда-то «Трендом» владели Судариков и ещё два менеджера «Региона».

В 2011 году они полностью продали свои акции. «Регион» никогда не имел и не имеет никакого отношения к АО «Тренд», уверяет представитель компании. Кредит «Тренда» и сделка по покупке OCIL не связаны, утверждает Каторжнов: «Мы знали, что компания находится в залоге, и договорились, что к моменту сделки залога быть не должно. Вадим выполнил это условие, но как он это сделал, я не знаю».

После покупки OCIL Каторжнов и Авдеев переименовали её в Sova Capital, сейчас это 100%-ная дочка «Россиума». В 2018 году активы Sova Capital выросли на $1 млрд, до $2,6 млрд, чистая прибыль составила $34 млн. Большая часть активов, почти $1 млрд, приходится на репо.

Основная часть бизнеса Sova — это брокеридж для family office, объясняет Каторжнов: «Компании заводят средства, торгуют, а для маржинальной торговли мы привлекаем под залог активов средства с рынка».

Во время работы в «Открытии» Каторжнов в видении стратегии часто расходился с Беляевым, считавшим себя визионером. «А мне хотелось делать то же самое, что мы и делали, но просто лучше и больше, — поясняет Каторжнов. — И когда я приносил бизнес-план, который был экстраполяцией предыдущего года, Вадим говорил, что не хватает перчинки».

Став собственником крупного бизнеса, Каторжнов сам почувствовал вкус к визионерству. Впрочем, пока планы у него скромные: присоединение кипрской Sova Asset Management с активами под управлением на $50 млн и сокращение доли российских клиентов в прибыли до 20%, чтобы уйти от странового риска.